Il blog di Priamo

La gestione del rischio nei fondi pensione

Il risparmio previdenziale affidato ai fondi pensione è protetto da un efficace, quanto articolato, sistema di gestione del rischio.

I fondi pensione sono, infatti, tenuti a dotarsi di una struttura organizzativa e di procedure di controllo che vadano a costituire un adeguato sistema di risk management a protezione del risparmio degli aderenti.

In questo articolo vedremo quali sono le fonti normative nazionali e comunitarie che impongono ai fondi pensione di dotarsi di un sistema di gestione del rischio.

Scopriremo nel dettaglio quali sono gli attori coinvolti in questo sistema e come si relazionano fra loro per renderlo funzionante a tutela del risparmio previdenziale. Analizzeremo nel dettaglio il processo di gestione e i diversi passaggi necessari affinché questo funzioni correttamente.

Infine, vedremo qual è il ruolo dell’aderente, in particolare in relazione all’orizzonte temporale lungo, tipico della previdenza complementare.

Gestione del rischio dei fondi pensione: fonti normative

La gestione del rischio dei fondi pensione è disciplinata dal D.Lgs. 252/2005, integrato dalla direttiva (UE) 2016/2341, un impianto normativo che impone ai fondi l’adozione di un sistema di governo efficace, in grado di garantire una sana e prudente gestione, in considerazione delle dimensioni, della natura e della complessità dell’attività svolta.

Dunque, la prima forma di tutela dei risparmiatori sta proprio nelle norme che regolamentano non solo l’azione dei fondi ma anche la loro organizzazione.

Dunque, i fondi pensione devono dotarsi di un sistema di gestione dei rischi integrato nella struttura organizzativa e nei processi decisionali. Per questo motivo:

- nella loro organizzazione deve essere presente la Funzione di Gestione del Rischio;

- hanno l’obbligo di approvare la propria Politica di gestione del rischio, che identifica i principi e gli standard minimi inerenti al processo di gestione e controllo dei rischi del fondo.

Di seguito, sulla base del Documento del sistema di governo del Fondo Priamo, vedremo chi interviene nel processo di gestione dei rischi e in che modo tale processo viene svolto.

Chi si occupa della gestione dei rischi del fondo pensione?

La gestione dei rischi, o risk management, è realizzata attraverso il coinvolgimento di diversi soggetti, ruoli e responsabilità.

Vediamo, nel dettaglio, quali sono gli organi che svolgono le funzioni più rilevanti.

1. Funzione di Gestione del Rischio

Questa funzione è direttamente preposta all’attuazione del sistema di gestione dei rischi, attraverso la prevenzione, la gestione e la comunicazione dei rischi a cui potrebbe essere esposto il fondo.

Fa riferimento direttamente al Direttore Generale o al Consiglio di Amministrazione e, insieme a quest’ultimo, definisce l’attuazione nel tempo di un adeguato sistema di identificazione, valutazione e controllo dei rischi che interessano l’attività del fondo e che ne potrebbero minare la sostenibilità o compromettere la realizzazione degli obiettivi.

Inoltre, è responsabile della definizione dei criteri e delle metodologie di misurazione e valutazione dei rischi, del controllo e del monitoraggio degli stessi sulla base dei criteri fissati dal Consiglio di Amministrazione, e predispone la reportistica periodica sullo stato, sull’evoluzione dei rischi e sulla presenza di eventuali anomalie da trasmettere al Consiglio di Amministrazione e al Direttore Generale.

2. Consiglio di Amministrazione

Il Consiglio di Amministrazione assicura che il sistema di gestione dei rischi consenta l’identificazione, la valutazione anche prospettica e il controllo dei rischi maggiormente significativi, compresi quelli derivanti dalla non conformità alle norme, garantendo l’obiettivo della salvaguardia del patrimonio, anche in un’ottica di medio-lungo periodo.

Definisce, con il supporto della Funzione di Gestione del Rischio, un efficace sistema di gestione dei rischi ed è responsabile anche della Politica di Gestione del Rischio e della valutazione dell’adeguatezza della stessa, con cadenza almeno triennale, in relazione alla complessiva attività svolta dal fondo e alla tolleranza al rischio.

Per quanto riguarda le attività affidate all’esterno, il CdA assicura che queste vengano eseguite nel rispetto del proprio sistema di gestione del rischio e della relativa politica, nonché delle leggi e dei regolamenti di settore.

Il Consiglio di Amministrazione è costantemente informato, secondo cadenze fissate, sulle esposizioni e sui rischi in presenza di criticità significative, e definisce su proposta della Funzione di gestione del Rischio le idonee misure correttive per giungere a una risoluzione delle questioni emerse.

3. Direttore Generale

Il Direttore Generale è responsabile, sulla base delle direttive impartite dall’Organo Amministrativo, dell’attuazione degli obiettivi fissati in tema di gestione dei rischi (tenendo conto anche del contesto di

mercato), del mantenimento e del monitoraggio della Politica di Gestione del Rischio.

Con il contributo della Funzione di Gestione del Rischio, il Direttore specifica e formalizza ogni altra restrizione da assegnare alle strutture operative del fondo. Inoltre, sovrintende il processo di costruzione della reportistica su materie attinenti all’area di gestione dei rischi, che resta comunque in capo alla Funzione omonima, da impiegare per le comunicazioni periodiche all’organo amministrativo e per quelle da inviare alle unità organizzative interessate.

In sostanza, il Direttore Generale funge da connettore tra Funzione di Gestione del Rischio, CdA e tutte le altre unità organizzative, poiché il processo di risk management riguarda il fondo nella sua interezza.

Una menzione particolare va fatta per gli organismi e soggetti che a loro volta contribuiscono a formare la struttura di governo del rischio, quali:

- Collegio dei Sindaci;

- Funzione di Revisione Interna;

- Società di Revisione Legale;

- Funzione Finanza;

- Commissione Finanza/ESG;

- Commissione Organizzativa;

- Advisor alla gestione finanziaria;

- Organismo di Vigilanza.

Come funziona il processo di risk management?

Il processo di gestione e controllo dei rischi consente di identificare, valutare e gestire i rischi nel corso dell’intera vita del fondo, dunque adattandosi al bisogno alle variazioni intervenute nella natura e complessità dell’attività del fondo e nel contesto di mercato.

Si tratta di un processo che, come un organismo vivente, si adatta ai cambiamenti in modo da intercettare le situazioni di rischio nel contesto in cui il fondo si trova a operare.

Il processo si articola nelle seguenti fasi:

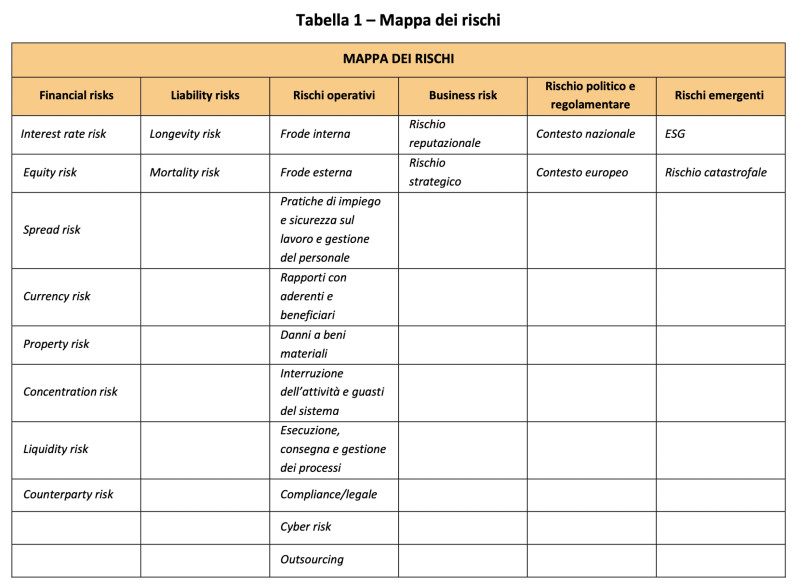

- identificazione e definizione dei rischi: definizione di principi, strumenti e metodologie per un’adeguata identificazione e classificazione dei rischi (i principali rischi cui il fondo è esposto sono identificati e classificati in una Mappa dei Rischi);

- misurazione dei rischi: definizione dei principi e delle metodologie quantitative e qualitative per la valutazione dei rischi;

- gestione e controllo dei rischi: attività che comportano l’assunzione di un nuovo rischio e/o la gestione di un rischio esistente;

- reporting dei rischi e segnalazioni: produzione di un’adeguata informativa in merito al profilo di rischio e alle relative esposizioni sia verso le strutture e gli organi interni del fondo che verso le Autorità di controllo e gli iscritti/aderenti.

I limiti e le soglie di tolleranza al rischio riferiti alle macro-categorie di rischio rilevanti, individuate attraverso la mappatura dei rischi evidenziata nella tabella, vengono specificate all’interno della Politica di Gestione del Rischio.

Detto questo, occorre sapere che esistono:

- rischi quantificabili, per i quali è dunque possibile ottenere una misurazione numerica e fare riferimento a dei valori-soglia, come ad esempio i rischi finanziari;

- rischi non quantificabili, per cui non è possibile stabilire dei limiti numerici, ma ai quali viene associato un giudizio in termini qualitativi su una scala a cinque livelli (“Basso”, “Medio-Basso”, “Medio”, “Medio-Alto”, “Alto”). Un esempio è costituito dai cosiddetti rischi operativi, quelli cioè derivanti da potenziali errori commessi nel corso del normale svolgimento dell’attività del fondo.

Definite le soglie di tolleranza per ciascun rischio, la Funzione di Gestione del Rischio ne monitora il rispetto e riporta le proprie evidenze, come abbiamo visto, a Direttore Generale e Consiglio di Amministrazione.

La FGR inoltre elabora la Valutazione Interna del Rischio (cosiddetta ORA, Own Risk Assessment), con riferimento a tutti i rischi rilevanti per il fondo, almeno ogni tre anni o immediatamente dopo qualsiasi variazione significativa del profilo di rischio del fondo.

Questo passaggio fornisce una valutazione globale del processo di gestione dei rischi.

Infine, sempre con cadenza triennale, o nei casi in cui ve ne sia necessità, la Politica di Gestione del Rischio è soggetta a revisione da parte del Consiglio di Amministrazione. La Funzione deputata, con il coinvolgimento delle strutture del Fondo interessate, è responsabile dell’elaborazione, della formalizzazione e dell’aggiornamento della politica di gestione dei rischi, nonché del monitoraggio dell’attuazione della stessa.

Per approfondire, leggi il nostro Documento sul sistema di governo

Orizzonte temporale lungo come forma di protezione del capitale

Mappatura dei rischi, organizzazione interne al fondo, Politica di gestione del rischio, definizione delle soglie, monitoraggio e revisione periodica delle attività; tutto questo va inserito in un quadro normativo estremamente rigido, che offre un’elevata tutela dei risparmiatori e del proprio patrimonio dedicato alla previdenza complementare.

A questo “sistema di sicurezza” si aggiunge una caratteristica peculiare del risparmio previdenziale: l’orizzonte temporale lungo. Un lasso di tempo che, prendendo ad esempio un aderente iscritto fin dal suo primo impiego, può abbracciare diversi decenni fino al momento della prestazione finale con l’erogazione della pensione integrativa.

Il lungo periodo, soprattutto sul fronte dei rischi finanziari, gioca un ruolo fondamentale per riassorbire le eventuali fasi ribassiste dei mercati, che portano a rendimenti negativi, per mantenere ben salda la posizione individuale dell’aderente.

Ma l’orizzonte temporale funziona molto bene soltanto a patto che l’aderente agisca in maniera razionale e senza perdere di vista la cautela, prendendo decisioni che abbiano sempre come riferimento l’obiettivo ultimo della previdenza complementare (la pensione integrativa) e, appunto, il tempo necessario a raggiungere detto obiettivo.

Ecco che, oltre al rispetto della normativa da parte del fondo e alle implicazioni organizzative nell’implementazione di un adeguato sistema di risk management, anche l’aderente, attraverso le sue scelte, gioca un ruolo importante nel contenimento e nella gestione dei rischi.

Leggi anche il nostro approfondimento Fondo Priamo e la capitalizzazione individuale: l'importanza del tempo

Articoli correlati

Fondi pensione e tassi di interesse: facciamo chiarezza

12/05/2023 - Redazione Fondo PriamoLa flessione dei rendimenti dei fondi pensione registrata nel 2022 è collegata a quella dei mercati finanziari. Approfondiamo insieme.

Qual è la differenza tra interesse semplice e composto

07/06/2022 - Redazione Fondo PriamoCosa sono e come si calcolano interesse semplice e interesse composto, in cosa differiscono e quale metodo si applica alla previdenza complementare.

Comprare casa con le agevolazioni prima casa Under 36

03/05/2022 - Redazione Fondo PriamoVediamo insieme come comprare casa con le agevolazioni per la prima casa rivolte ai giovani Under 36 e come richiedere l'anticipo del fondo pensione.

Qual è la differenza tra conto corrente e conto deposito

06/04/2022 - Redazione Fondo PriamoIn questo articolo scopriremo nel dettaglio di cosa si tratta e quali sono le differenze tra conto corrente e conto deposito.

Scopri tutti i vantaggi del Fondo Priamo. Contattaci!

Il campi segnalati da (*) sono obbligatori