Il blog di Priamo

Come i fondi pensione resistono alle crisi finanziarie?

Le fasi di crisi finanziaria possono presentarsi periodicamente per svariate ragioni, portando con sé prevedibili perdite economiche ma anche un deficit di fiducia su tutto ciò che concerne il mondo degli investimenti.

Purtroppo, può accadere che nei momenti di scarsa fiducia si agisca sull’onda dell’emotività senza tenere in debita considerazione né il fattore temporale, essenziale quando si parla di risparmio previdenziale, né le possibili tutele in campo a protezione degli investimenti, producendo un inevitabile effetto negativo: consolidare le perdite.

In questo articolo vedremo in che modo i fondi pensione sono in grado di resistere alle crisi finanziarie, evidenziando e analizzando la resilienza dimostrata in altre fasi storiche critiche oltre a quella attuale.

Vedremo, poi, come la partecipazione a un fondo pensione possa contribuire a contenere gli effetti negativi di una crisi, grazie alle loro caratteristiche intrinseche, a partire proprio dall’orizzonte temporale lungo summenzionato.

Infine, scopriremo com’è composta la rete di protezione che l’ordinamento italiano dedica al risparmio previdenziale e alla tutela degli aderenti alla previdenza complementare.

Crisi finanziarie: la resilienza dei fondi pensione

Il 2022 è stato un anno fuori dal comune sotto diversi punti di vista, incluso quello finanziario. Il mondo intero ha dovuto affrontare una serie di eventi concatenati fra loro, che hanno dato il via alla crisi finanziaria tuttora in corso:

- la crisi pandemica che ha portato a un brusco rallentamento della produzione, prima, e a una repentina ripresa che ha condizionato gli approvvigionamenti, poi;

- il conseguente aumento dei prezzi di materie prime ed energia, che ha avviato la spirale inflazionistica;

- il conflitto in Ucraina che, soprattutto in Europa, ha accentuato la crisi energetica già in atto;

- l’intervento duro e serrato delle banche centrali che, per contrastare l’inflazione, hanno interrotto le iniezioni di liquidità che proseguivano da anni e invertito la rotta innalzando i tassi di interesse.

La crisi finanziaria che ne è scaturita ha generato perdite e molti timori sia tra gli addetti ai lavori che tra le persone comuni, inclusi gli aderenti ai fondi pensione.

Ma perché occorre invece mantenere la calma e la fiducia nella capacità dei fondi pensione di resistere alle crisi finanziarie? La risposta si può trovare osservando il passato e il modo in cui i fondi pensione hanno affrontato le crisi finanziarie, in particolare quella dei mutui subprime del 2007-2008 e poi quella del debito sovrano del 2011.

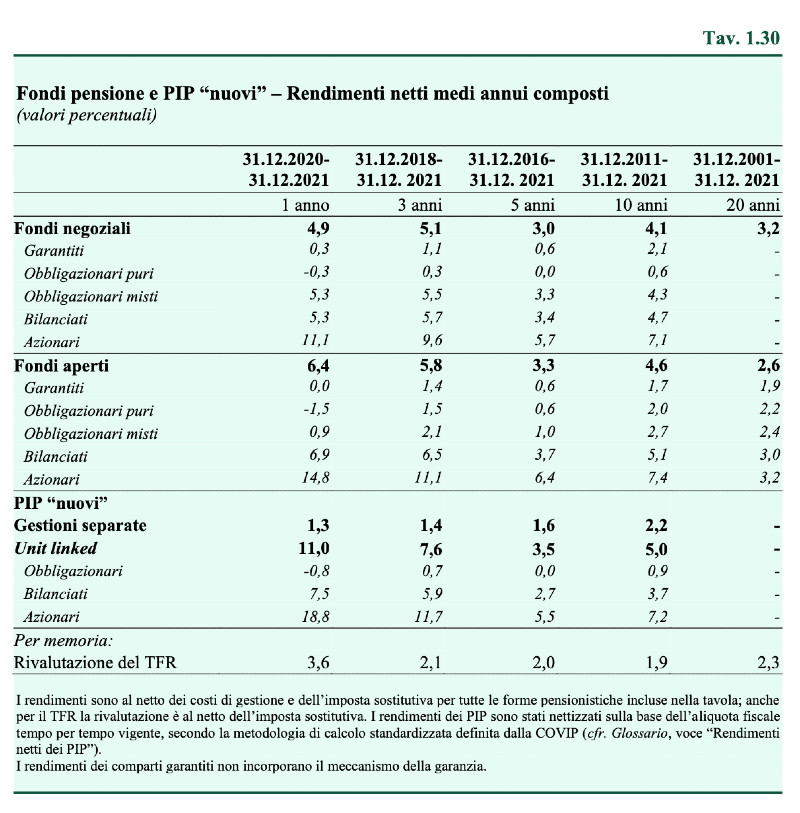

Per meglio comprendere la resilienza dei fondi pensione, e in particolare dei fondi pensione negoziali, possiamo analizzare l’andamento dei loro rendimenti medi illustrati nella Relazione Covip per l’anno 2021.

Come anticipato, per valutare correttamente i rendimenti del risparmio previdenziale non dobbiamo soffermarci su quelli relativi a un solo anno, ma fare riferimento a orizzonti temporali più lunghi.

Per quanto concerne il decennio che va da fine 2011 a fine 2021, nel quale l’andamento dei mercati finanziari è stato complessivamente favorevole, anche se caratterizzato da periodi di elevata volatilità (basti pensare al solo 2020, con lo scoppiare della crisi pandemica) e dalla crisi del debito sovrano (che si è manifestata nel 2011), il rendimento medio annuo per i fondi negoziali è stato del 4,1%.

Se allarghiamo lo sguardo a un periodo di osservazione ventennale (dal 2001 a fine 2021), che comprende la fase di avvio dell’operatività delle forme di previdenza complementare italiana nonché diversi periodi di turbolenza dei mercati finanziari, come la crisi da mutui subprime (nel periodo 2007-2008), il rendimento medio annuo dei fondi pensione negoziali rimane comunque positivo e pari al 3,2%.

Ecco che il tempo, unitamente a una gestione fortemente regolamentata e oculata degli investimenti, è il miglior alleato dei fondi pensione, del risparmio previdenziale e, dunque, dei lavoratori aderenti.

Come limitare le perdite da crisi finanziarie grazie ai fondi pensione

L’orizzonte temporale lungo, dunque, è un elemento da tenere sempre ben presente quando si ragiona di risparmio previdenziale affidato ai fondi pensione. Ciò vale ancor di più nelle fasi di crisi finanziaria come quella attuale e come quelle passate. Infatti, occorre partire da due presupposti irrinunciabili:

- le fasi ribassiste sono di natura temporanea e le perdite diventano effettive soltanto se l’investitore decide, anche sull’onda dei timori di breve periodo, di smobilizzare il capitale investito, chiedendo anticipazioni, riscatti, prestazioni o passaggi da una linea di investimento a un’altra in assenza di una reale esigenza;

- come abbiamo visto, il passato ci insegna che le perdite da crisi finanziarie, anche gravi, vengono recuperate nel tempo.

Dunque, qual è il miglior atteggiamento da assumere, in una fase come quella attuale, per beneficiare della resilienza dei fondi pensione? La risposta è farsi guidare da una logica di lungo periodo, avendo fiducia nel “fattore tempo” e nella capacità dei fondi pensione stessi che, in quanto associazioni senza scopo di lucro, operano scelte di investimento nell’interesse esclusivo degli aderenti e sono tenuti a seguire regole ferree imposte da una fitta rete di controlli esterni e interni.

La strategia vincente, dunque, è sicuramente quella di posticipare le eventuali richieste di anticipazione o di prestazione, qualora non necessarie, permettendo al fondo di appartenenza di recuperare i rendimenti anziché consolidare le perdite “virtuali” registrate nel breve periodo.

Perché avere fiducia nei fondi pensione?

Abbiamo accennato al fatto che, oltre all’orizzonte temporale lungo, gli aderenti a un fondo pensione negoziale come Priamo possono contare su un'importante rete di protezione dei propri investimenti, prevista dall’ordinamento italiano per proteggere quello che è considerato, a tutti gli effetti, uno dei pilastri del nostro sistema previdenziale.

Approfondiamo insieme e vediamo quali sono queste tutele.

1. Normativa di riferimento

Gli investimenti dei fondi pensione sono regolati dal D.M. 166/2014 recante “norme sui criteri e limiti di investimento delle risorse dei fondi pensione e sulle regole in materia di conflitti di interesse”.

Il decreto definisce criteri e limiti per gli investimenti, prevalentemente dettati dal principio di coerenza con la politica di investimento del fondo pensione.

In estrema sintesi, le politiche di investimento dei fondi pensione non devono e non possono essere di natura speculativa, dunque gli aderenti non possono essere esposti a rischi elevati che portino alla perdita dei loro capitali.

Si tratta di vincoli più restrittivi rispetto a quelli imposti ai normali investimenti finanziari, che dunque offrono una maggiore sicurezza.

2. Amministrazione, gestione e vigilanza

Un’ulteriore tutela nei confronti degli iscritti ai fondi pensione è rappresentata dall’organizzazione dell’amministrazione e dalla gestione dei capitali.

I fondi pensione non investono direttamente, ma affidano l’attività a istituti di credito, compagnie assicurative, imprese di investimento o SGR (Società di gestione del Risparmio) qualificati e scelti con gara pubblica.

Questi soggetti, a loro volta, sono sottoposti alla vigilanza degli organi competenti:

- Banca d’Italia per gli istituti di credito;

- IVASS per le assicurazioni;

- CONSOB per le SGR.

Anche i fondi pensione sono sottoposti alla vigilanza della Covip, dunque i soldi investiti dagli iscritti sono sottoposti a un doppio controllo esterno.

3. Controlli interni

I fondi pensione sono organizzati in modo da prevedere un sistema di controllo interno a tutela dei propri iscritti.

Ad esempio, Priamo presenta una struttura di governo articolata a protezione del risparmio previdenziale dei lavoratori aderenti, a partire dalla composizione degli organi del Fondo, 50% rappresentanti dei lavoratori associati e 50% rappresentanti delle imprese associate, al cui interno troviamo:

- l’assemblea dei delegati, organo deliberativo;

- il consiglio di amministrazione, organo amministrativo;

- il collegio dei sindaci, organo di sorveglianza;

- la funzione finanza, che gestisce i processi di controllo degli investimenti;

- la funzione di controllo di gestione del rischio.

Infine, i fondi devono dotarsi della figura dell’advisor, un consulente esterno alla struttura dell’Ente che, secondo le linee guida della COVIP, deve coadiuvare il Consiglio di Amministrazione nell’impostazione della politica di investimento, al fine di assicurare la coerenza dell’insieme delle azioni intraprese con gli obiettivi perseguiti.

Conclusioni

Insomma, se volessimo sintetizzare quello che abbiamo illustrato finora, e spiegare come i fondi pensione resistono alle crisi finanziarie, potremmo basarci sui seguenti elementi:

- i dati del passato mostrano come l’orizzonte temporale lungo favorisca il riassorbimento delle perdite derivanti da crisi finanziarie, dandoci indicazioni positive per il futuro;

- le scelte di disinvestimento andrebbero fatte tenendo presente che, in fase di perdita, si corre il rischio di consolidare i risultati negativi, dunque è importante fare un'attenta valutazione delle proprie esigenze;

- il nostro ordinamento ha ben presente l’importanza del risparmio previdenziale e lo protegge con una fitta rete normativa e di vigilanza;

- i fondi pensione operano attraverso un sistema di controlli interni ed esterni molto ben strutturato ed efficiente, finalizzato alla tutela dell’aderente.

Leggi anche il nostro articolo Cosa prevede il sistema dei controlli sui fondi pensione

Articoli correlati

5 cose da verificare nel tuo Fondo Pensione entro dicembre

04/12/2025 - Redazione Fondo PriamoScopri le 5 verifiche da fare nel tuo fondo pensione entro dicembre per ottimizzare costi, performance, obiettivi e pianificazione previdenziale.

Qual è il ruolo dei criteri ESG negli investimenti del Fondo Priamo?

19/12/2024 - Redazione Fondo PriamoVediamo cosa sono i criteri ESG e quali sono le politiche adottate dai fondi pensione, ed in particolare dal Fondo Priamo, in Italia.

Propensione al rischio: come allocare al meglio le risorse

02/11/2023 - Redazione Fondo PriamoIn questo articolo vedremo cos’è la propensione al rischio e quali sono i fattori che la costituiscono e condizionano.

La gestione del rischio nei fondi pensione

19/05/2023 - Redazione Fondo PriamoIl risparmio previdenziale affidato ai fondi pensione è protetto da un efficace sistema di gestione del rischio. Approfondiamo.

Scopri tutti i vantaggi del Fondo Priamo. Contattaci!

Il campi segnalati da (*) sono obbligatori