Il blog di Priamo

Perché è importante avere un fondo pensione?

Avere un fondo pensione, e contribuire regolarmente in esso, è una scelta sempre più irrinunciabile nel nostro Paese al fine di costruire una pensione integrativa che vada a incrementare le entrate dell’aderente affiancandosi all’assegno pensionistico pubblico.

In effetti, le riforme delle pensioni che si sono susseguite negli ultimi anni, frutto della necessità di rispondere all’annoso problema dell’invecchiamento della popolazione, hanno portato alla graduale contrazione degli assegni pubblici, destinati con tutta probabilità a ridursi ulteriormente nei prossimi decenni. Di conseguenza, lavoratrici e lavoratori sono chiamati ad attivarsi per integrare i propri redditi al termine della vita lavorativa.

In questo articolo vedremo nel dettaglio quali sono le ragioni per cui è importante aderire a un fondo pensione, in modo da costruire un’entrata aggiuntiva a quella della pensione pubblica.

Scopriremo poi, uno per uno, quali sono le ragioni per cui scegliere di avere un fondo pensione è un’iniziativa vantaggiosa.

Infine, analizzeremo a chi sono riservati i benefici derivanti dall’adesione al Fondo Priamo.

Perché tutti dovrebbero aderire a un fondo pensione

L’adesione a una forma di previdenza complementare, e in particolar modo al fondo pensione negoziale di Settore (se il CCNL lo prevede), sta diventando una scelta irrinunciabile se si desidera pianificare in maniera adeguata il proprio futuro pensionistico.

Le ragioni sono diverse e tutte concatenate tra loro, a partire da un fenomeno demografico che riguarda l’Europa in generale e l’Italia in particolare: l’invecchiamento della popolazione.

1. Piramide demografica rovesciata

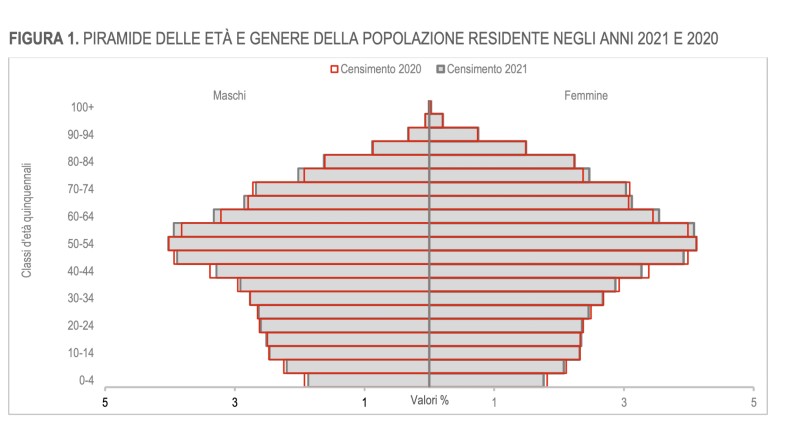

La popolazione italiana sta invecchiando, una realtà oggettiva emersa anche dal documento ISTAT “Popolazione residente e dinamica demografica” relativo al 2021 e pubblicato il 15 dicembre 2022.

La struttura per età della popolazione si conferma - nel 2021 come negli anni precedenti - fortemente squilibrata a favore della componente anziana. Anche l’età media si innalza lievemente, passando da 45,9 a 46,2 anni.

Lo squilibrio della piramide delle età, che si va inesorabilmente rovesciando, e il progressivo invecchiamento della popolazione, sono ben evidenziati anche dal confronto tra la numerosità degli anziani (persone con 65 anni e oltre) e quella dei bambini sotto i 6 anni di età.

Nel 2021, infatti, per ogni bambino si contano 5,4 anziani a livello nazionale (erano 5,1 nel 2020 e appena 3,8 nel 2011).

Questi dati ci dicono che, a fronte di un numero di anziani in crescita, abbiamo un calo di persone lavorativamente attive in grado, attraverso i propri contributi versati alla previdenza pubblica, di sostenere la spesa pensionistica.

Questo quadro mostra immediatamente quale sia il problema del sistema pensionistico pubblico, a cui il legislatore cerca di porre rimedio sostanzialmente con due azioni:

- innalzamento dell’età pensionabile;

- riduzione degli importi degli assegni pensionistici.

2. Passaggio dal sistema retributivo al sistema contributivo

Proprio in relazione alla riduzione degli assegni, un passaggio cruciale è stato quello relativo alla transizione dal sistema retributivo a quello contributivo per il calcolo delle pensioni.

La pensione retributiva si ottiene con un metodo di calcolo basato sugli stipendi percepiti a ridosso del termine della carriera, con un assegno pensionistico che riduce di poco il tenore di vita del pensionato, dal momento che si presume che il termine della carriera lavorativa coincida con la fase in cui il reddito è più elevato per questioni di esperienza e anzianità.

Questo sistema, però, non è più quello di riferimento: per i lavoratori iscritti all’INPS dopo il 31 gennaio 1995, infatti, non è più utilizzato, mentre per gli iscritti prima di quella data è in vigore una fase di transizione.

Per tutti i lavoratori iscritti all’INPS dal 1° gennaio 1996 si applica il nuovo sistema contributivo, che considera tutti i contributi versati dal soggetto nel corso della sua vita lavorativa, dunque non si basa sulle ultime retribuzioni, che come abbiamo visto sono tipicamente le più elevate della carriera.

A parità di condizioni, cioè anni lavorativi e reddito percepito, la pensione contributiva risulta pertanto inferiore a quella retributiva. In caso poi di “buchi contributivi”, dovuti ad esempio a momenti di inoccupazione o part-time involontario, l’assegno risulta ancora più basso.

Leggi il nostro approfondimento Qual è la differenza tra pensione contributiva e retributiva

3. Andamento del tasso di sostituzione

Il passaggio dal sistema retributivo a quello contributivo incide su un fattore importantissimo per farsi un’idea sulla propria pensione futura e prendere le decisioni conseguenti: il tasso di sostituzione.

Il tasso di sostituzione della previdenza obbligatoria è il rapporto, misurato in termini percentuali, tra l’ultimo stipendio percepito prima del pensionamento e il primo assegno pensionistico.

La cattiva notizia è che questo indicatore scenderà in maniera significativa nel corso dei prossimi anni. Dunque, i pensionati futuri percepiranno una pensione molto più bassa se rapportata all’ultimo stipendio.

Approfondisci con il nostro articolo Cos'è il tasso di sostituzione della previdenza obbligatoria

I vantaggi dell’adesione al fondo pensione negoziale

Quanto elencato finora non fa altro che rimarcare l’importanza di aderire alla previdenza complementare, e in particolare a un fondo pensione, in modo da integrare un assegno che si assottiglia sempre di più.

Il ruolo della previdenza integrativa è riconosciuto dallo stesso legislatore, che pone i fondi pensione negoziali tra i pilastri della previdenza italiana e, come vedremo, tiene questa forma di risparmio in grande considerazione.

Vediamo adesso quali sono i vantaggi dell’adesione a un fondo pensione e, in particolare, al fondo negoziale previsto dal proprio CCNL.

1. Pensione integrativa

La prima ragione per cui è importante aderire a un fondo pensione riguarda il suo scopo principale, ovvero ottenere una pensione integrativa da affiancare a quella pubblica, in modo da preservare il proprio tenore di vita nel passaggio dalla vita lavorativa a quella da pensionati.

Come detto, le riforme della previdenza pubblica che si sono susseguite negli anni hanno di fatto ridotto gli assegni pensionistici; per questo, l’adesione a una forma di pensione integrativa è da considerarsi un’opportunità ormai irrinunciabile.

2. Destinazione del TFR

I lavoratori dipendenti possono destinare il proprio TFR a un fondo pensione negoziale, se previsto dal CCNL di riferimento.

Di conseguenza, possono operare una scelta tra:

- lasciare il TFR in azienda e ritirarlo al termine del rapporto di lavoro;

- farlo confluire al fondo pensione di riferimento, in modo da contribuire alla propria previdenza complementare.

Il lavoratore ha 6 mesi di tempo dalla data della prima assunzione per fare la sua scelta tra lasciare l’accantonamento in azienda oppure aderire a un fondo pensione. Eventualmente, potrà scegliere di aderire anche in un secondo momento.

Leggi anche TFR in azienda o in un fondo pensione: come scegliere?

3. Contributo a carico del datore di lavoro

Chi sceglie di aderire al fondo pensione negoziale della propria categoria può contribuire in diversi modi alla composizione della propria posizione individuale, decidendo di versare:

- il solo TFR;

- un contributo a proprio carico, che si aggiunge al TFR.

In questo secondo caso, il lavoratore matura il diritto a ottenere un ulteriore importo sotto forma di contributo a carico del datore di lavoro.

Questo significa che una parte dei contributi che andranno ad alimentare la posizione individuale del soggetto iscritto non sarà versata dal lavoratore, ma dal datore di lavoro, andando ad ampliare l’importo destinato alla pensione integrativa. Ricordiamo che questa opportunità è riservata ai soli aderenti a un fondo pensione negoziale come Priamo, e che non è prevista da altre forme di gestione del risparmio.

Approfondisci con il nostro articolo Come funziona il contributo dell'azienda al fondo pensione

4. Vantaggi fiscali

L’adesione al fondo pensione consente di beneficiare di un trattamento fiscale di favore che ha effetto in tutte le fasi della di permanenza nella previdenza complementare:

- fase di contribuzione: è prevista una deduzione fiscale dei contributi versati, con conseguente abbattimento del reddito imponibile e delle imposte, con un tetto massimo annuo pari a 5.164,57 euro; per chi aderisce a un fondo negoziale, questo beneficio è fruibile direttamente in busta paga;

- fase di gestione: è prevista una imposizione fiscale sui rendimenti con un’aliquota pari al 12,5% per quelli da Titoli di Stato e al 20% per tutti gli altri rendimenti (aliquota che sale al 26% per qualsiasi altro impiego del risparmio che non sia la previdenza complementare);

- fase di prestazione: è prevista una tassazione di favore sulla pensione integrativa, con un’aliquota pari al 15% che si riduce ulteriormente dello 0,30% per ciascun anno di permanenza nel fondo oltre il quindicesimo, fino a un’aliquota minima applicabile pari al 9%.

5. Riscatti e anticipazioni

Chi aderisce a un fondo pensione ha anche diritto, a determinate condizioni, a richiedere in anticipo rispetto all’età pensionabile, in tutto o in parte, il montante accumulato nel tempo.

Nel dettaglio, è possibile richiedere:

- un’anticipazione fino al 75% dell’importo accumulato, per spese sanitarie;

- decorsi 8 anni dall’iscrizione a un Fondo, un’anticipazione per acquisto e/o ristrutturazione della prima casa e fino al 30% per qualsiasi altra esigenza;

- un riscatto del 50% o del 100% di quanto accumulato, in caso di perdita del lavoro o sopraggiunta invalidità permanente.

6. Fallimento e impignorabilità

Il risparmio investito nella previdenza complementare è molto importante per l’ordinamento italiano, di conseguenza è tutelato sia dall’eventuale fallimento di chi gestisce il denaro che dai possibili creditori dell’aderente.

I fondi pensione hanno infatti patrimoni autonomi e separati all’interno del patrimonio complessivo del gestore, dunque in caso di suo fallimento il patrimonio accumulato è salvaguardato.

Per quanto riguarda l’aderente, gli importi accumulati nei fondi pensione non possono essere pignorati o sequestrati da parte di suoi eventuali creditori.

Perché aderire al Fondo Priamo?

Le ragioni per cui è importante avere un fondo pensione, analizzate finora, ovviamente valgono anche per il Fondo Priamo.

Il Fondo Pensione Priamo è il fondo negoziale riservato ai lavoratori dipendenti addetti ai servizi di Trasporto Pubblico ed ai lavoratori dei settori affini, il cui obiettivo è, appunto, quello di permettere agli aderenti di costruire una pensione complementare per compensare la riduzione della copertura previdenziale pubblica.

Nello specifico, i destinatari del Fondo Priamo sono i lavoratori dipendenti a cui si applicano CCNL o accordi relativi a:

- autoferrotranvieri Internavigatori (Mobilità/Tpl) e dei settori affini;

- addetti agli impianti di trasporto a fune;

- aziende esercenti noleggio di autobus con conducente;

- autoferrotranvieri internavigatori (Mobilità/Tpl);

- personale marittimo e del personale amministrativo delle società aderenti a CONFITARMA, ASSORIMORCHIATORI, FEDERIMORCHIATORI e FEDARLINEA;

- settori della logistica, trasporto merci;

- agenzie marittime e raccomandatarie e mediatori marittimi;

- autoscuole e studi di consulenza automobilistica;

- porti;

- guardie ai fuochi;

- lavoratori del FASC;

- addetti con contratti collettivi affini a quelli operanti nel settore funerario.

Inoltre, Priamo riguarda anche i:

- lavoratori dipendenti di imprese del settore del Trasporto pubblico locale affidatarie di servizi di attività complementari e/o ausiliarie del ciclo produttivo per i quali sussistano appositi accordi in sede aziendale;

- soggetti fiscalmente a carico dei destinatari del Fondo (tali soggetti possono avere posizione autonoma).

Chiudiamo ricordando un elemento fondamentale che caratterizza i fondi negoziali come Priamo: i costi.

Trattandosi di un’associazione senza scopo di lucro, i costi applicati agli aderenti sono fortemente ridotti se paragonati a quelli di altre forme di previdenza complementare, perché il Fondo Priamo opera nell’esclusivo interesse degli aderenti. Scopri di più qui.

Approfondisci alla nostra pagina dedicata I vantaggi dell'adesione

Articoli correlati

Rendimenti dei fondi negoziali: ottimi risultati nel lungo periodo

11/11/2025 - Redazione Fondo PriamoScopri i rendimenti dei fondi negoziali nel 2025: analisi COVIP, performance della previdenza complementare e risultati del Fondo Priamo.

Gap di genere e generazionale nei fondi pensione italiani

07/08/2024 - Redazione Fondo PriamoApprofondiamo quanto emerso dalla relazione annuale COVIP del 2023, analizzando gli indicatori socio-demografici relativi agli aderenti alla previdenza complementare.

Rapporto Edufin 2023: il 17% del campione è iscritto alla previdenza complementare

19/10/2023 - Redazione Fondo PriamoSecondo il Rapporto Edufin 2023 il 17% del campione analizzato risulta iscritto alla previdenza complementare. Approfondiamo.

Le ragioni della mancata adesione alla previdenza complementare

12/10/2023 - Redazione Fondo PriamoSolo circa il 17% degli italiani ha aderito a fondi negoziali, aperti o PIP. Ecco le ragioni della mancata adesione.

Scopri tutti i vantaggi del Fondo Priamo. Contattaci!

Il campi segnalati da (*) sono obbligatori