Il blog di Priamo

Le ragioni della mancata adesione alla previdenza complementare

Il Rapporto Edufin 2023, realizzato dal Comitato Edufin in collaborazione con Doxa per indagare il livello di competenza degli italiani in materia finanziaria, assicurativa e previdenziale, ha introdotto alcune novità in questa edizione.

Tra queste, un approfondimento dedicato all’adesione alle forme di previdenza complementare, dal quale emerge un dato preoccupante: solo circa il 17% del campione ha aderito a fondi negoziali, aperti o PIP, con un 83% di intervistati che non lo ha ancora fatto.

Il Rapporto ha poi introdotto l’approfondimento delle ragioni della mancata adesione alla previdenza complementare, che analizzeremo nel dettaglio, al fine di dimostrare come si tratti di motivazioni in gran parte superabili semplicemente dotandosi di una buona cultura previdenziale e valutando attentamente i vantaggi derivanti dall’adesione a un fondo pensione negoziale.

Rapporto Edufin 2023: focus sulle adesioni alla previdenza complementare

La percentuale di adesione al 17% è decisamente bassa, a maggior ragione se inseriamo questo dato nel giusto contesto, analizzando quindi il ruolo centrale che la previdenza complementare va assumendo nell’evoluzione del sistema previdenziale italiano, con le pensioni pubbliche che si allontanano nel tempo e si riducono in termini finanziari, soprattutto a causa del passaggio dal sistema retributivo a quello contributivo.

Su quest’ultimo tema invitiamo a consultare il nostro articolo Qual è la differenza tra pensione contributiva e retributiva

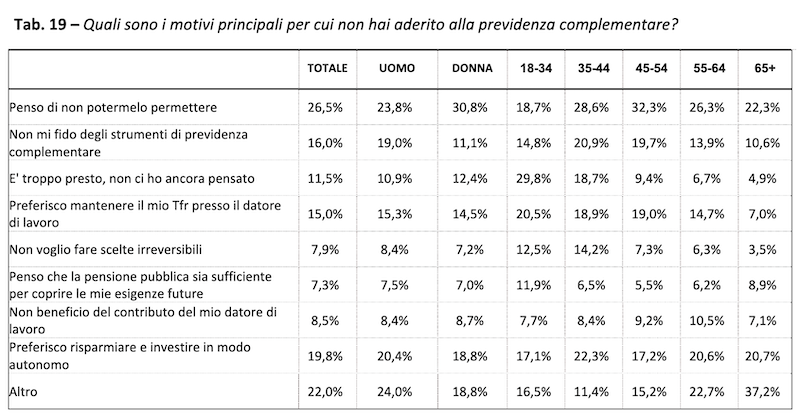

Il Rapporto Edufin fornisce anche i dati relativi alle ragioni della mancata adesione alla previdenza complementare. Ne emerge un quadro frammentato di motivazioni, in cui prevalgono le difficoltà nel creare risparmi utili a questa tipologia di impiego (26,5%) e la scelta di investire in modo autonomo le risorse a disposizione per la finalità previdenziale (19,8%), mentre i più giovani tendono a procrastinare le decisioni previdenziali.

Analizziamo insieme queste motivazioni e cerchiamo di capire perché si tratta di ragioni superabili grazie a una buona cultura previdenziale, ma anche ai vantaggi offerti dalla previdenza complementare in generale e dei fondi pensione negoziali in particolare.

1. Limiti economici al risparmio previdenziale

La principale ragione per cui gli intervistati non hanno aderito alla previdenza complementare è rappresentata dai limiti economici.

Il 26,5% afferma infatti “penso di non potermelo permettere”, percentuale che sale al 30,8% tra le donne.

Dunque, la pensione integrativa sembra essere ostacolata da limiti economici e da un risicato bilancio familiare. Senza nascondere le oggettive difficoltà economiche che coinvolgono molte famiglie italiane, specie in questi ultimi anni, è possibile che questa affermazione nasconda anche una scarsa conoscenza delle opportunità riservate soprattutto ai lavoratori dipendenti, che possono aderire al fondo negoziale del proprio settore.

Sebbene il bilancio familiare o personale possa apparire proibitivo, questi soggetti possono iniziare a contribuire al fondo pensione attraverso:

- la destinazione del TFR, che di fatto non comporta un esborso da parte del lavoratore;

- la contribuzione minima a carico del lavoratore, una piccolissima percentuale della retribuzione da destinare mensilmente alla pensione integrativa. Parliamo, nei fatti, di pochi euro al mese: nel caso del Fondo Priamo, la percentuale minima va dall’1 al 2% a seconda del CCNL di riferimento;

- con la contribuzione minima, poi, si attiva il contributo aggiuntivo a carico del datore di lavoro, che va a incrementare il montante attraverso un esborso che non incide sulle finanze dell’aderente in quanto viene erogato direttamente dall’azienda.

Dunque, con le adeguate informazioni e riflessioni, il vincolo di bilancio potrebbe essere superato, dando il via al necessario risparmio previdenziale.

2. Scarsa fiducia negli strumenti di previdenza complementare

Anche in questo caso, una buona educazione finanziaria e previdenziale può contribuire a scardinare i timori dei risparmiatori.

La previdenza complementare in Italia è organizzata, normata e vigilata, ponendo una grande attenzione su un risparmio prezioso qual è quello dedicato alle pensioni degli investitori.

Nel dettaglio, siamo in presenza di:

- una normativa che definisce criteri e limiti di investimento, prevalentemente dettati dal principio di coerenza con la politica di investimento del fondo pensione;

- un organo di vigilanza dedicato ai fondi pensione, la COVIP, coadiuvato dagli altri organismi che si occupano di banche, borsa e assicurazioni, quali sono Banca d’Italia, Consob e IVASS;

- controlli interni ai fondi pensione, con funzioni che vanno attivate obbligatoriamente, ad esempio la Funzione Finanza che si occupa di gestire i processi di controllo della gestione finanziaria e di verifica della corretta applicazione delle normative che presiedono gli investimenti del fondo.

Dunque, il risparmio previdenziale beneficia di una tutela rafforzata rispetto a quella riconosciuta a qualsiasi altra tipologia di impiego.

Leggi anche il nostro articolo Cosa prevede il sistema dei controlli sui fondi pensione

3. Risparmio previdenziale ritenuto prematuro

Questo punto è molto problematico e per questioni anagrafiche riguarda soprattutto i più giovani (quasi 1 su 3 tende a procrastinare).

Purtroppo, però, la crisi del sistema previdenziale pubblico colpirà soprattutto le persone che oggi sono giovani e che si ritroveranno in età avanzata a fronteggiare due questioni molto gravi che andranno a erodere l’assegno pensionistico:

- invecchiamento della popolazione;

- il conseguente rovesciamento della piramide demografica, con sempre più anziani in pensione e sempre meno giovani lavorativamente attivi.

Ecco perché per i ragazzi alla prima occupazione, se non per i figli minori di chi oggi è occupato, la questione previdenziale dovrebbe essere trattata come un tema di stretta attualità e non come una questione legata ad un futuro lontano.

Leggi anche il nostro approfondimento Perché i giovani dovrebbero aderire a un fondo pensione

4. Preferenza per il TFR lasciato in azienda

Nel lungo periodo, il TFR destinato alla previdenza complementare risulta essere una scelta più conveniente di quella di lasciarlo in azienda.

Tuttavia, ancora in molti scelgono di lasciarlo in azienda, perdendo in questo modo l’opportunità di costruire una pensione integrativa futura, di beneficiare di un trattamento fiscale di favore e nel lungo termine, come detto, di ottenere dei rendimenti che superano la rivalutazione del TFR lasciato al datore di lavoro.

Leggi anche il nostro articolo TFR in azienda o in un fondo pensione: come scegliere?

5. Scelta percepita come irreversibile

Come per altre motivazioni fin qui analizzate, una buona conoscenza delle opportunità offerte dalla previdenza complementare, anche in termini di possibili prestazioni prima del pensionamento, potrebbe velocemente diradare i dubbi.

Innanzitutto, l’adesione a un fondo pensione non è una scelta che è impossibile modificare nel tempo, o che condiziona l’aderente a fare dei versamenti, anche se, in un determinato momento, non sarebbe in grado di affrontarli (ad esempio, in un periodo di disoccupazione).

L’aderente può, ad esempio, decidere di interrompere la propria contribuzione, a determinate condizioni.

Inoltre, il timore di non poter mai attingere al montante accumulato se non dopo il pensionamento è infondato, se si considerano le possibilità di richiedere anticipazioni e riscatti, anche a più riprese, in casi di necessità quali: spese sanitarie, acquisto prima casa per sé o per i propri figli, disoccupazione, invalidità, ecc.

Dunque, i fondi pensione consentono di attingere al denaro accumulato, pur ricordando che ogni prelievo dalla posizione individuale intacca il risparmio previdenziale e dunque la rendita futura.

Approfondisci alla nostra pagina dedicata alle Prestazioni prima del pensionamento

6. Pensione pubblica ritenuta sufficiente

Su questo punto ci siamo già ampiamente soffermati nei paragrafi precedenti. Il passaggio dal sistema retributivo a quello retributivo, l’invecchiamento della popolazione e il rovesciamento della piramide demografica, con sempre più anziani e sempre meno giovani, rendono irrimediabilmente falsa la credenza che la pensione pubblica sia sufficiente a preservare il proprio tenore di vita.

Se questo non bastasse, il concetto viene rafforzato osservando le previsioni circa l’andamento del tasso di sostituzione, cioè il rapporto, misurato in termini percentuali, tra l’ultimo stipendio percepito prima del pensionamento e il primo assegno pensionistico.

I calcoli elaborati dalla Ragioneria generale dello Stato mostrano come il tasso di sostituzione all’età di vecchiaia scenderà in maniera significativa nel corso dei prossimi anni.

Dunque, la pensione si ridurrà sempre di più in rapporto all’ultimo stipendio percepito.

Approfondisci questo tema con il nostro articolo Cos'è il tasso di sostituzione della previdenza obbligatoria

7. Assenza del contributo del datore di lavoro

Questo è un punto dirimente, soprattutto quando si paragona un fondo pensione aperto, e dunque accessibile a tutti, e un fondo pensione negoziale o chiuso, riservato ai soli lavoratori dipendenti del settore per il quale è stato istituito, come Priamo.

Nel caso dei fondi pensione negoziali, l’aderente può beneficiare del contributo a carico del datore di lavoro che, come abbiamo visto, è un vantaggio molto interessante per la costruzione della propria pensione integrativa. Dunque, chi lavora in un settore che prevede un fondo negoziale dovrebbe considerare imprescindibile sia l’adesione che l’attivazione della contribuzione minima, in modo da accedere a questo importante beneficio.

Per approfondire leggi il nostro articolo Come funziona il contributo dell'azienda al fondo pensione

8. Preferenza per risparmio e investimenti in autonomia

Quest’ultimo punto rappresenta una delle ragioni maggiormente citate da chi non aderisce alla previdenza complementare. Tuttavia, affidare il proprio futuro previdenziale ad altre tipologie di investimento comporta la rinuncia ai benefici fiscali riservati alla previdenza complementare.

Il legislatore italiano, infatti, data l’importanza della previdenza integrativa rispetto a quella pubblica, ha previsto una serie di agevolazioni che si dipanano nelle diverse fasi del risparmio previdenziale:

- fase di contribuzione, con la deduzione fiscale dei contributi versati fino ad un massimo di 5.164,57 euro annui;

- fase di gestione, con una tassazione sui rendimenti pari al 12,5% per i Titoli di Stato e al 20% per gli altri strumenti finanziari (mentre i rendimenti delle altre tipologie di investimento sono tassati al 26%);

- fase di prestazione, con una tassazione sulla pensione integrativa pari al 15%, con aliquota che si riduce dello 0,30% per ogni anno di permanenza nel fondo oltre il quindicesimo, fino a un minimo del 9%.

Questi vantaggi sono preclusi a chi sceglie di investire diversamente.

Vai alla nostra pagina dedicata ai Vantaggi fiscali.

Conclusioni

In conclusione, possiamo affermare con ragionevole certezza che una maggiore conoscenza della previdenza complementare può contribuire a ridurre i timori dei risparmiatori, ad accrescere le adesioni e condurre ad una migliore gestione delle proprie risorse finanziarie.

Per approfondire i dati citati in questo articolo, invitiamo a leggere il Rapporto Edufin 2023, disponibile qui.

Articoli correlati

Rapporto Edufin 2023: il 17% del campione è iscritto alla previdenza complementare

19/10/2023 - Redazione Fondo PriamoSecondo il Rapporto Edufin 2023 il 17% del campione analizzato risulta iscritto alla previdenza complementare. Approfondiamo.

Come promuovere la previdenza integrativa tra i cittadini

04/10/2023 - Redazione Fondo PriamoVediamo perché è fondamentale promuovere le conoscenza e incentivare l’adesione alla previdenza complementare.

L'importanza della previdenza complementare come sostegno al reddito

21/09/2023 - Redazione Fondo PriamoPer scongiurare il rischio di povertà senile, i lavoratori dovrebbero aderire ad un fondo pensione. Vediamo perché.

Perché le donne dovrebbero aderire a un fondo pensione

06/09/2023 - Redazione Fondo PriamoVediamo perché l’adesione a un fondo pensione negoziale può cambiare il futuro previdenziale delle donne lavoratrici.

Scopri tutti i vantaggi del Fondo Priamo. Contattaci!

Il campi segnalati da (*) sono obbligatori